حقیقت بازار از زبان عرضه جدید پلیاتیلن جهانی و اختلاف قیمتی چین

پلی اتیلن

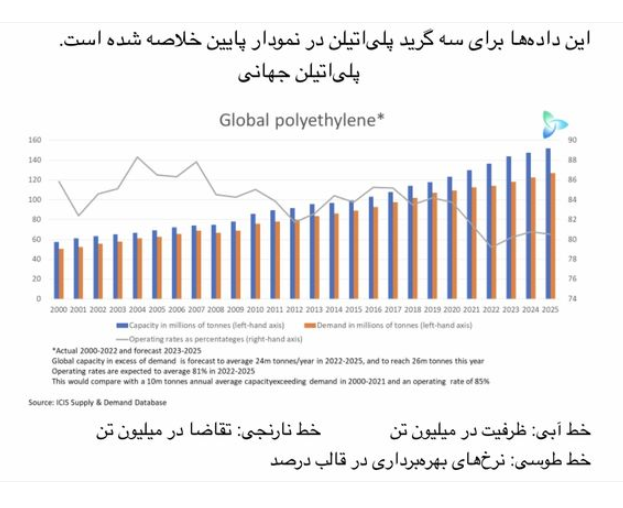

به گزارش کانگورو به نقل از پتروتحلیل، به نظر میرسد بدون توجه. به این که تقاضا تا چه میزان میتواند قویتر باشد. مازاد عرضه پلیاتیلن جهانی در زمان اندازهگیری ظرفیت در برابر تقاضا، در سال 2023 در محدوده رکورد خود باقی خواهد ماند:

آمار حقیقی 2000 تا 2022 و پیشبینی 2023 تا 2025

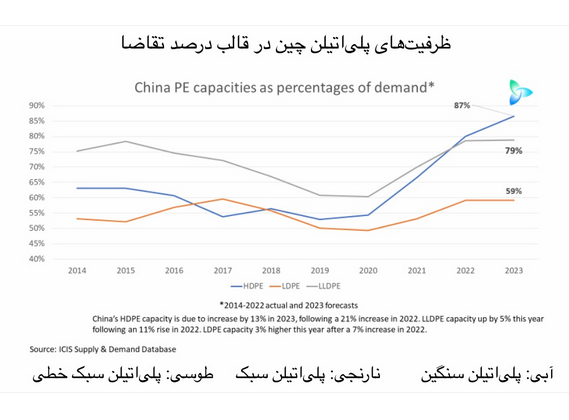

اما همان طور که نمودار پایین نشان میدهد. نرخ خودکفایی چین با سرعت در حال رشد است. این برآوردها از ظرفیت، در قالب درصد تقاضا بر اساس میانگین رشد تقاضای پلیاتیلن چین است که از منفی 1 درصد در سال گذشته به مثبت 4 درصد در سال جاری بازخواهد گشت. مشخصاً دیرکرد غیرمنتظره آغاز به کار واحدها در نظر گرفته نشده است.

آمار حقیقی 2014 تا 2022 و پیشبینیهای 2023

قرار است ظرفیت پلیاتیلن سنگین چین در سال 2023 به دنبال رشد 21 درصدی در 2022، به میزان 13 درصد افزایش یابد. ظرفیت پلیاتیلن سبک خطی به دنبال رشد 11 درصدی در سال گذشته، 5 درصد در سال جاری رشد خواهد کرد. همچنین ظرفیت پلیاتیلن سبک پس از افزایش 7 درصدی در 2022، 3 درصد در سال جاری بیشتر خواهد شد.

فصل تعطیلیهای گسترده در آسیا و غرب آسیا تمایز قابل توجهی ایجاد نخواهد کرد.

گمان کردم ذکر این نکته مهم باشد که همزمان با تعطیلیهای گسترده از ژانویه تا مارس. 3.7 میلیون تن در سال از ظرفیتهای آسیا و غرب آسیا شامل پلیاتیلن سنگین و پلیاتیلن سبک خطی برای سه ماه تعطیل خواهند بود.

همان طور که پیشبینی کرده بودم، با توجه به شرایط ضعیف بازار، سه ماهه اول سال جاری با عملیاتهای تأمین و نگهداری سنگینتری نسبت به معمول همراه شده است. بر اساس دادههای موثق، تعطیلیهای برنامهریزی شده در آسیا و غرب آسیا برای سال آتی به سال 2023 انتقال داده شدهاند. البته این امری منطقی است، زیرا تولیدکنندگان پلیاتیلن جهان به دنبال تطبیق دادن میزان تولیدات با تقاضا هستند.

اما زمانی که به بهرهبرداری از واحدهای جدید در سال 2023 و 2024 میرسیم. این امر تفاوت خاصی ایجاد نمیکند. شاید عملیات بر روی واحدها برای چند ماه به تعویق بیافتد. اما به دلیل این که بسیاری از واحدها تکمیل شده یا تقریباً تکمیل شدهاند، راهاندازی باید صورت گیرد.

ببخشید اگر این امر واضح به نظر میرسد، اما فکر کردم شرح موارد بالا مهم باشد. همان طور که اعتماد به بهبود پسا کووید صفر چین در حال افزایش است. همچنین احتمالاً تورم در غرب به اوج خود رسیده باشد.

و همچنین صحبتهایی در رابطه با احتمال محدودیت موقت. بازارهای پلیاتیلن همزمان با تعطیلی سه ماهه اول مطرح میباشد.

حتی اگر رشد تقاضای پلیاتیلن چین در سال 2023 در میزان 8 درصدی (فکر میکنم که رشد حدودی 2 درصدی محتملتر است) و رشد تقاضا در غرب بالاتر از پیشبینیهای آیسیس باشد، همچنان بازار با ظرفیت مازاد عظیمی مواجه خواهد بود.

همان طور که اشاره کردم، تولیدات همیشه باید با تقاضا تطبیق یابند، بنا بر این فصل تعطیلی سه ماهه اول در جریان است. پلی اتیلن

اما همزمان با بهرهبرداری از ظرفیتهای فزاینده جدید، حتی کاهش نرخهای بهرهبرداری جهانی در سال 2023 به کمترین میزانهای آن در چند دهه گذشته – که ما در حال پیشبینی آن هستیم – هیچ مشکلی را حل نخواهد کرد. نرخهای بهرهبرداری اندک برای ظرفیتهای اسمی بزرگ مشاهده نشدهای اعمال خواهند شد.

اما نکته اینجاست که:

دادههای اختلاف قیمتی بیش از پیش بر حدود مازاد عرضه تاکید دارند

اختلاف قیمتی ماهانه پلیاتیلن سنگین چین با نفتا ژاپن از نوامبر 1992 تا دسامبر 2021 در میانگین 487 دلار در هر تن قرار گرفت. میانگین اختلاف قیمتی پلیاتیلن سبک و پلیاتیلن سبک خطی به ترتیب در میزان 595 دلار در هر تن و 514 دلار در هر تن ایستادند. پلی اتیلن

میانگین اختلاف قیمتی ماهانه از ژانویه 2022 تا ژانویه 2023 برای پلیاتیلن سنگین. پلیاتیلن سبک و پلیاتیلن سبک خطی به ترتیب در میزان 211 دلار در هر تن. 474 دلار در هر تن و 269 دلار در هر تن قرار گرفت. اختلاف قیمتی در ژانویه سال جاری در مقایسه با دسامبر 2022 کاهش یافت.

تا زمانی که سطوح بهبود به میانگینهای بلندمدت خود نزدیکتر نشوند، هیچ بهبود کاملی صورت نخواهد گرفت. تا زمانی که اختلاف قیمتی در همین محدوده باقی بماند، در حاشیه سودها و سودبخشی ضعیف شرکتها منعکس خواهد شد. ختم کلام. جریان صنعت به این صورت است. پلی اتیلن