بازارهای نفتا نشان میدهند چرا خوشبینی سهلانگارانه دیگر راه حل نیست

جان ریچاردسون: همزمان که به دلیل کووید زمینگیر شدهام، حال و هوای آن بیرون به واسطه پیامهای واتسآپام. در طی یک هفته گذشته، همچنان به شکل نگرانکنندهای گستره چالشهایی که صنعت شیمیایی و پلیمر آسیا با آن مواجه است را انکار میکند. بازار نفتا

در این زمان که بیمار بودم، فرصت این را پیدا کردم تا به طور مجدد رمان شاهکار دیوید کاپرفیلد چارلز دیکنز را بخوانم (یه کم به من فرصت بدهید).

شخصیتی در این رمان به نام ویلکینز میکابر، همزمان که در زندان بدهکاران متحمل رنج و سختی است. متقاعد شده که اتفاق خوبی خواهد افتاد. هیچ اتفاقی نمیافتد. یا نخواهد افتاد زیرا بدهیهای او از درآمدش بیشتر است.

نام او به همخانواده شرایط ذهنی زندگی با انتظارات امیدوارکننده تبدیل شده است . «میکابریسم (خوشبینی سهلانگارانه و غیرمنطقی)». نگران این هستم که عدهای از مخاطبان واتسآپام تسلیم میکابریسم شده باشند. بازار نفتا

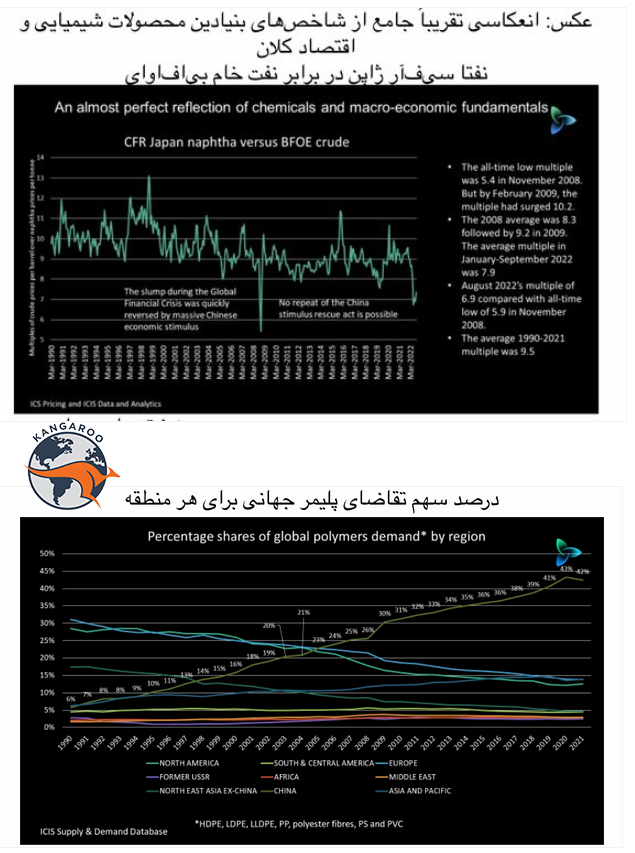

اگرچه منصفانه بگویم، تا اوت 2021 معمولاً همیشه اتفاقی رخ میداد. این اتفاقات ناشی از بستههای محرک اقتصادی چینیها بود. که تاثیر آن را میتوانید به وضوح در نمودار پایین مشاهده کنید.

در نوامبر 2008، زمانی که بحران مالی جهانی به اوج خود رسیده بود. مضرب قیمت نفت برنت فورتیس اوزبرگ اکوفیسک (بیافاوای) در هر بشکه در برابر قیمتهای نفتا سیفآر ژاپن در هر تن به تنها 5.4 واحد افت کرد. (با ضرب قیمت نفت بیافاوای در 5.4 میتوان قیمتهای نفتا سیفآر ژاپن را بر اساس ارزیابیهای آیسیس به دست آورد).

از زمانی که ما ارزیابی قیمتهای نفتا سیفآر ژاپن را در مارس 1990 آغاز کردیم. مضرب بالا همچنان کمترین میزان ما میباشد.

همانطور که همه تحلیلگران شیمیایی باید بدانند، هر چه قدر مضرب بالاتر باشد. تقاضا برای نفتا به عنوان خوراک محصولات شیمیایی قویتر است. به همین تناسب هر چه قدر مضرب پایینتر باشد، تقاضا نیز ضعیفتر است. بازار نفتا

اقتصاد پالایشگاهی شامل مقادیر اختلاط بنزین به نفتا. در تعیین مضرب نفت به نفتا نقش ایفا میکنند. تعطیلی و سازماندهی مجدد پالایشگاهها نیز اثرگذار هستند.

اما با توجه به اینکه عامل اصلی تقاضا برای نفتا مواد شیمیایی است. مضرب،شاخص بسیار خوبی برای تقاضای شیمیایی میباشد.

و این را میدانیم که تقاضای شیمیایی جهانی در نوامبر 2008 کاملاً فروپاشید. با توجه به شرایط اقتصاد جهانی و افت قیمتهای نفت. به میزان 53 دلار در ماه نوامبر 2008 در برابر 133 دلار در ماه ژوئن، خریداران شیمیایی و پلیمر حوصلهای برای خرید نداشتند.

آنقدر افت قیمتهای نفت سریع بود (آنها در ماه دسامبر با 40 دلار در هر بشکه به کف خود رسیدند). که چندین شرکت شیمیایی در خطر ورشکستگی قرار گرفتند. زیرا آنها دارای مقادیر زیادی خوراک و محصولات نهایی گرانقیمت بودند.

اما همانطور که نمودار پایین نشان میدهد.صنعت شیمیایی از ژانویه 2009 به بعد به قول معروف از زندان بدهکاران خارج شد. این نمودار نشاندهنده سهم درصدی تقاضای هر منطقه در مقیاس جهانی برای هفت رزین مصنوعی اصلی در میان سالهای 1990 تا 2021 میباشد.

پایان همیشگی حباب املاک

آمریکای شمالی – آمریکای جنوبی و مرکزی- اروپا

-پلیاتیلن سنگین، پلیاتیلن سبک، پلیاتیلن سبک خطی، پلیپروپیلن، پلیاستر فیبر، پلیاستایرن و پیویسی

سهم تقاضای چین از پلیمر جهانی از تنها 6 درصد در سال 1990 به 26 درصد در سال 2009 افزایش یافت. سیر صعودی سالانه تا آن موقع 1 تا 2 درصد بود. اما یکدفعه. از 2009 تا 2010، سهم چین با رشد 4 درصدی از 26 درصد به 30 درصد رسید.

این اتفاق، همانطور که همه باید بدانند، نتیجه بزرگترین بسته محرک اقتصادی در جهان. و اصلیترین برونداد آن حماسه حباب مسکن بود. و تا اوت 2021. هر بار که اقتصاد چین میلغزید، بستههای محرک بیشتری به سوی مشکل آن پرتاب میکردند.

برگردیم به نمودار اول این پست تحلیلی. بهبود سریع در مضرب نفت خام بیافاوای در برابر نفتا سیفآر ژاپن از اواخر 2008 و اوایل 2009 در نتیجه این بسته محرک اقتصادی خارقالعاده بود. بازار نفتا

همانطور که اشاره کردم، مضرب در نوامبر 2008 با میزان 5.4 به کمترین میزان خود در تمام ادوار رسید. اما در فوریه 2009، مضرب به 10.2 واحد اوج گرفته بود. میانگین مضرب 2008 میزان 8.2 واحد بود. اما این میزان در 2009 به 9.2 واحد صعود کرد.

اگرچه دیگر در این مورد با توجه به رفاه مشترک، شاهد روند بهبودی در نتیجه اینچنین بسته محرکی نخواهیم بود. دوره بستههای محرک اقتصادی کلان برای همیشه به پایان رسیده است.

با کسب اجازه از پائول هاجز، این اتفاق در آخرین دادههای شاخص کل تأمین مالی عمومی (تیاساف) توسط نیو نرمال کانسالتینگ تایید شده است. شاخص کل تأمین مالی عمومی که به معنی وامگیری از بانکهای دولتی یا خصوصی است. در سه ماهه اول سال جاری به 8018 میلیارد یوان رسید. این شاخص در سه ماهه دوم و سوم به ترتیب به 5345 میلیارد یوان و 4339 میلیارد یوان کاهش یافت.

علیرغم شدیدترین روند نزولی اقتصاد چین در سالهای گذشته. افت وامدهی نیز صورت گرفته است.

و موارد ذیل را در نظر داشته باشید:

بیایید مجدداً به سراغ نمودار اول برویم. مضرب ژانویه تا سپتامبر 2022 در میانگین 7.9 واحد قرار گرفت. کمترین مضرب سال جاری تا به اینجای کار،ماه اوت با میزان 6.9 واحد میباشد. مضرب ژانویه تا سپتامبر 2022 در مقیاس سالانه کمترین آن از زمان آغاز ارزیابیهای قیمتی نفتا آیسیس از مارس 1990 میباشد. سوپرایز، سوپرایز، کمترین میزان سالانه قبلی، 8.2 واحد سال 2008 بود.

و بر اساس دادههای نمودار رشد، تا کنون به مانند اواخر 2008 تا اوایل 2009. هیچ بهبود ناگهانی در مضرب 2022 رخ نداده است. سیری نزولی شدید سال جاری به ماه ژوئن. همزمان با تشدید شرایط چین و اقتصاد جهانی برمیگردد. بازار نفتا

اتفاق غیرمعمول در رابطه با این روند نزولی آن است که، کاهش نرخ بهرهبرداری کراکر، ریفورمر و مشتقات چین از ماه مارس سال جاری، احتمالاًبیشترین آن در تمام ادوار است.

مردم همیشه این اشتباه را میکنند که افت نرخ بهرهبرداری – که البته، تقاضای نفتا را کاهش داده – همیشه در تلاشی برای بهبود سود صورت میگیرد.

اما واحدهای شیمیایی چینی همیشه فقط برای سود فعالیت نکردهاند. دادههای نرخ بهرهبرداری آیسیس نشان میدهد که در دورههای قبلی باحاشیه سود و اختلاف قیمتی ضعیف، نرخهای بهرهبرداری بالا نگه داشته شدند.

همانطور که سالها پیش به من آموزش داده شد. رویکرد نرخ بهرهبرداری بالا در زمان سیر نزولی بازار به آن دلیل است که کارمندان واحدهای تولیدی صنایع پاییندستی شغل خود را از دست ندهند.

اما این بار با توجه به نبود تقاضای کافی، افت شدید نرخهای بهرهبرداری باید اتفاق میافتاد. نگه داشتن افراد در مشاغل دیگر چالشی برای تأمین مواد خام نیست. در عوض این بار در جهت مواجهه با اقتصاد انقباضی است. که به گزارش فرانس 24، منتج به آن شده که یک نفر از هر 5 جوان زیر 24 سال شغل خود را از دست بدهد – که از بالاترین رکوردهاست.

گمانم بر این است که رشد تقاضای چین برای هفت رزین مصنوعی در سال 2022 منفی خواهد بود. حداقل در رابطه با پلیاتیلن و پلیپروپیلن، مطمئنم که این اتفاق صورت خواهد گرفت. گستره و عمق رشد منفی پلیمرها در سال 2022 احتمالاً بدترین آن در تمام ادوار خواهد بود.

کاش میتوانستم کمی شما را دلخوش کنم، اما اگر این کار بکنم با شما صادق نبودهام. چین تنها مشکل ما نیست، زیرا باقی اقتصاد جهانی به سمت عمیقترین رکود. حداقل از سال 1970 حرکت میکند.

نتیجهگیری: خوششانسیمان تمام شده است

رویکرد میکابر برای بازار شیمیایی معمولاً جوابگو بود، زیرا مجموعهای از اتفاقات خارجی مطلوب، دورهای طولانی از بهرهوری بالا را تضمین میکردند.

همانطور که گفتم، بخشی از آن اتفاقات خوشایند، بستههای محرک اقتصادی مکرر دولت چین بود. همچنین دورهای مکرر بستههای حمایتی بانکهای مرکزی غربی به دنبال بحران مالی جهانی تا حدود بالایی از مصرف مواد شیمیایی حمایت کردند.

تورمی آرامتر در اوج پاندمی بساط تزریق بستههای عظیم محرک به اقتصاد جهانی را فراهم کردند. این اتفاق به رونق تقاضای کالاهای بادوام منتج شد.

همچنین ما در سالهای گذشته در فضای جغراسیاسی با ثبات و امنی زندگی میکردیم. که همین امر تجارت جهانی را سهل میساخت. و همچنین هزینههای انرژی را پایین نگاه میداشت.

همه چیز برعکس شده است. بستههای محرک اقتصادی جهانی به دلیل اوجگیری تورم به بیشترین میزان خود در چند دهه گذشته فروپاشیدهاند. در عصر جدیدی از فضای بیثبات جغراسیاسی به سر میبریم. اقتصاد چین دیگر به مثال سابق نخواهد شد.

با توجه به تحولات امروز، هیچ اتفاق ناگهانی شرایط را هموار نخواهد کرد. این امر بدان معنی است که شرکتهای شیمیایی باید با هوشیاری بالاتری تجارتهای خود را مدیریت کرده. که این امر شامل سرمایهگذاریهای عظیمتر در بخش پایداری میشود. بازار نفتا